共済組合のしくみ

被扶養者

被扶養者とは

法2条①(2)

組合員の配偶者、子、父母などで、組合員の収入によって生計を維持している者は、組合員の被扶養者として組合員と同様に短期給付などを受けることができます。

| ※ | 地方公務員等共済組合(健康保険)法上の「被扶養者」と所得税法上の「扶養親族」は取扱いが異なりますので必ずしも一致しません。 |

|---|

被扶養者の範囲

法2条①(2)、[施行令3条、運用方針2条関係]

被扶養者として認められる者

被扶養者として認められる者は、主として組合員の収入によって生計を維持していて、原則的に日本国内に住所を有している(日本国内に生活の基礎があると認められる)次の者です。

| ① | 配偶者(内縁関係を含む) |

|---|---|

| ② | 子・孫 |

| ③ | 父母・祖父母 |

| ④ | 兄弟・姉妹 |

| ⑤ | 上記以外の三親等内の親族 |

| ⑥ | 組合員の内縁の配偶者の父母及び子(その配偶者の死亡後も同じ) |

(①の内縁関係の配偶者及び⑤⑥については、組合員と同一世帯に属するものに限られます)

| (注) | 日本国内に住所を有しない者でも、海外留学をする学生や海外に赴任する組合員に同行する者などについては、例外として認められます。 |

|---|

被扶養者として認められない者

| ① | 共済組合の組合員、健康保険の被保険者又は船員保険の被保険者である者 | ||||

|---|---|---|---|---|---|

| ② | 18歳以上60歳未満の者(学校教育法に規定する学校の学生、及び病気等のため働くことができない者を除きます) | ||||

| ③ | その者について、組合員以外の者が地方公共団体・国・その他から扶養手当又はこれに相当する手当を受けている者 | ||||

| ④ | その者について、組合員が他の者と共同して扶養しているときで、社会通念上、組合員が主たる扶養者でない者 | ||||

| ⑤ | 年額130万円(月額108,334円、日額3,612円)以上の恒常的な収入のある者。

〈恒常的な収入とは〉扶養認定における恒常的な収入とは、継続的に得られる全ての収入を指し、基礎控除などが認められる所得税法上の所得とは異なります。●恒常的な収入とみなされる主なもの |

| 区分 | 内容 |

|---|---|

| 給与収入 | 労働契約、就業規則、団体協約などによりあらかじめ定められている支給条件、算出方法によって基本的に毎月決まって支給される現金給与

|

| 事業収入 | 土地以外の不動産を賃貸して得た収入

|

| 内職収入 | 原則として、事業所を構えずに請負契約に基づいて得た収入

|

| 農林漁業収入 | 1年を通じて農業、林業又は漁業を営んで得た収入

|

| 財産収入 | 金融資産、土地及び無形資産(著作権、特許権など)の賃貸、取引によって発生する収入

|

| 公的年金給付 |

|

| 他の年金給付 |

|

| 他の社会保障給付 |

|

| その他収入 |

|

| 収入の内容により日額や月額にて判断します。詳細はお問合せください。 |

| ⑥ | 将来にわたって生計維持関係が続くとみなされる場合にのみ被扶養者となりえるため、原則として認定日から3カ月以内に被扶養者が再就職した場合は認定日に遡及して認定を取消すこととなります。 |

|---|---|

| ⑦ | 自営業者(事業収入がある方は事業をご自身で営む状況であるため、原則認定を行っておらず、総収入額から共済組合で必要と認めた経費のみを控除した金額が基準額末満の場合は被扶養者として認められる場合があります。認定中または認定を希望する自営業者に該当する場合は、所得税法上の控除科目と異なりますので、詳しくは事業者控除科目表をご確認ください。) |

| ⑧ | 後期高齢者医療制度の被保険者である者、又は後期高齢者医療制度の被保険者である組合員の配偶者等 |

| ※ | ②については、扶養事実により認められる場合があります。 |

|---|---|

| ※ | ⑤には、地方自治体から支給される障害者手当、健康保険組合から支払われる傷病手当金のような非課税のものも含みます。 |

| ※ | ⑤の収入額未満であっても、組合員の収入額を上回る場合は、被扶養者に該当しません。 |

| ※ | 「被扶養者認定申告時チェックシート」をご参照ください。 |

| ※ | 自営業者の認定審査については、直近2年分の実績が確認できる確定申告書及び収支内訳書等により総合的に審査し、収入が基準額未満であることが客観的に確認できない者については認定対象外となります。 |

| ※ | 政府による「年収の壁・支援強化パッケージ」についてはこちらをご覧ください。 |

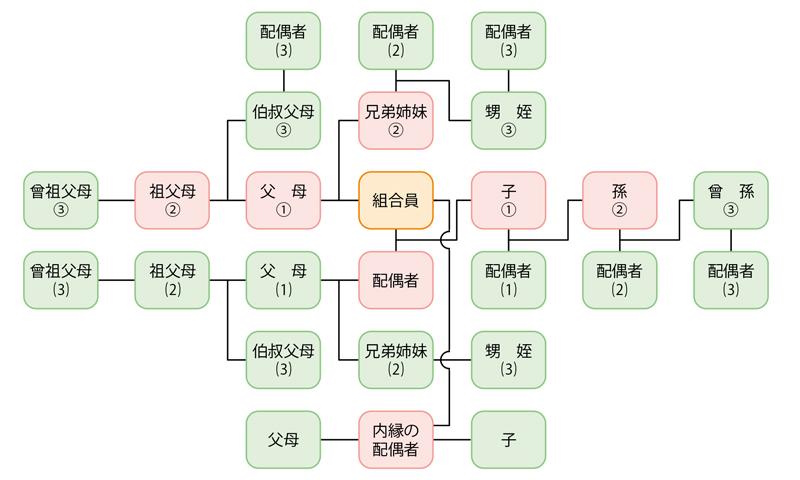

三親等内親族図

[民法725条、726条]

| (注) | 1. 赤色の者は前項の被扶養者として認められる者の1.〜4.の該当者です。 2. 数字は親等を表します。なお、数字の○は血族を、()は姻族を表しています。 |

|---|

被扶養者の届出

法55条、[施行規程94条、国民年金法7条、8条]

被扶養者の認定申告

被扶養者として認定されるためには、共済組合に所属所長を経由して「被扶養者申告書」を提出(事実発生日から5日以内)して、その認定を受けることが必要です。

なお、30日を過ぎて届出がなされた場合はその間に生じた病気などについての給付も行われないことになりますので、被扶養者の要件を備える事実が生じましたら、速やかに「被扶養者申告書」をお勤め先に提出してください。

被扶養者の取消申告 取消事例

組合員の被扶養者が、就職等により被扶養者資格を喪失したとき、「組合員被扶養者証」や「資格確認書」が交付されている場合は、「被扶養者申告書」と併せてお勤め先に提出してください。資格喪失後、医療機関等で受診があった場合には、医療費等の返還請求(保険者負担等)の対象となる場合がありますので十分注意してください。

国民年金第3号被保険者資格取得等の届出

組合員の被扶養配偶者で20歳以上60歳未満の者については、国民年金法により、国民年金第3号被保険者とされており、共済組合の被扶養配偶者の認定・取消と同時に年金事務所へ共済組合(短期組合員は所属所)を経由して届け出る必要がありますので、被扶養者申告書と一緒に国民年金第3号被保険者関係届を提出してください。ただし、死亡による取消、及び就職等により国民年金第2号被保険者(厚生年金保険の被保険者、共済組合の組合員等)になった場合は提出する必要はありません。その他の理由で、取消となる場合は、在住の市区町村で国民年金第1号被保険者の手続きもご自身でしていただく必要があります。

なお、海外居住者等のマイナンバーが指定されていない者については住所変更、氏名変更及び死亡届けに関する届出が必要となります。

これらの届出を忘れると将来、国民年金の受給ができなくなることがありますので、必ず提出してください。

なお、組合員が65歳に達し公的年金の受給権を有するようになると、組合員は国民年金第2号被保険者資格喪失となり、60歳未満の被扶養配偶者はその時点で第3号被保険者資格喪失となりますので国民年金第1号被保険者の手続きが必要です。

認定に必要な証明書類

一般的には、18歳以上60歳未満の者(学生、身体障害者、病気やケガにより就労能力を失っている者は除かれます)は、通常、稼働能力があると考えられる場合が多いので、このような場合には、「被扶養者申告書」に、組合員がその者を扶養している事実及び扶養しなければならない事情を具体的に確認できる次のような書類を添えて提出してください。

| (注) | 障害を支給事由とする年金などの受給者のため、被扶養者の特例が認められる者の場合には、公的な年金の収入の有無などを確認するための書類(年金証書の写しなど)を提出する必要があります。 |

|---|

被扶養者の要件に該当する者が生じた場合

| 住所について | 世帯全員の住民票の写し |

|---|---|

| 親族関係の有無及び年齢について | 戸籍記載事項証明 |

| 所得・職業の有無について | 給与支払証明書、無職・無収入の証明書、在学証明書等 |

| 障害者の場合 | 医師の診断書又は身体障害者手帳の写し等 |

| ※ | マイナンバーを使用した情報連携の運用により、当共済組合が地方税関係情報について取得することに同意する同意書の提出があった場合、課税(非課税)証明書の添付を省略することができます。 |

|---|